Verden i fugleperspektiv 2024 - #9

Status på ”10 grafer der vil forme 2024” – del 2

Skrevet af Mikael Olai Milhøj, chefstrateg i Sterna Capital Partners, 4. juli 2024

Sterna Capital Partners er en dansk kapitalforvalter målrettet velhavende danskere, familier, virksomheder og private fonde. For os skal professionel kapitalforvaltning være fair, personlig og gennemskuelig. Vi forvalter ud fra en global og velbalanceret investeringsstrategi. Vi værner om vores frihed og uafhængighed, så vi er i stand til at foretage de investeringer, der gavner dig eller jer bedst.

Hvis du vil høre mere om vores virksomhed og ydelser, så kontakt os gerne på contact@sternacap.com.

Halvårsstatus

Vi er halvvejs gennem året, og derfor er det et godt tidspunkt at gøre status på det indlæg, jeg skrev i starten af året ”Verden i fugleperspektiv – 10 grafer der vil forme 2024”, 2. januar 2024.

I sidste uge tog jeg status på de første fem grafer, se ”Verden i fugleperspektiv 2024 #8: Status på ”10 grafer der vil forme 2024” – del 1, 25. juni 2024.

I denne uge fokuserer jeg på de sidste fem grafer.

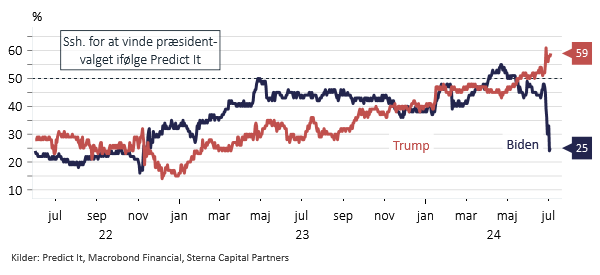

Graf #6: 2024 bliver et meget politisk år

I sidste uge blev den første Tv-duel mellem præsident Joe Biden og tidligere præsident Donald Trump afholdt. Den markerede for alvor begyndelsen på den amerikanske valgkamp. Tv-debatten udviklede sig katastrofalt for Biden, der virkede usikker, og som kun bidrog yderligere til opfattelsen af, at han er for gammel til at være præsident. Flere og flere demokrater er bekymrede for valgudsigterne, og arbejder bag kulissen for at forhindre Biden i at genopstille. Politiske kræfter kan være svære at stoppe, når de først er sat i bevægelse, og det kunne dette godt være et eksempel på. Personligt har jeg derfor i skrivende stund svært ved at se Biden overleve denne udvikling.

Sandsynligheden for en Biden-valgsejr er faldet til 25%, mens den er steget til knap 60 % for Trump. P.t. opfattes det af markedet som næsten lige så sandsynligt, at nuværende vicepræsident Kamala Harris bliver USA’s næste præsident, som at Biden bliver genvalgt.

Hvad vi ikke vidste i starten af året var, at der ville blive udskrevet parlamentsvalg i Frankrig. Resultaterne fra første valgrunde tyder ikke på, at Marine Le Pens parti, Rassemblement National, vinder et absolut flertal i parlamentet, når vi kender valgresultatet fra anden valgrunde på søndag. Det har været med til at dæmpe de politiske bekymringer ift. Frankrigs EU-politik, udenrigspolitik og offentlige finanser på finansmarkederne. Rentespændet mellem Frankrig og Tyskland er stadig større end inden valgudskrivelsen, men jeg forventer, at det kan blive mindre de kommende måneder, i takt med de politiske bekymringer aftager yderligere.

I Storbritannien er der valg i dag. Baseret på meningsmålingerne er det ikke lykkedes for den konservative premierminister Rishi Sunak at indhente Labour i løbet af valgkampen. Valgsystemet med flertalsvalg i enkeltmandskredse gør det svært at oversætte meningsmålinger direkte til mandatfordelinger, men alle tilgængelige valgmodeller tilsiger et pænt absolut flertal til Labour. Som konsekvens af den finansielle uro efter tidligere premierminister Liz Truss’ såkaldte ”minibudget” er der ikke lagt op til massive ændringer af den økonomiske politik trods det sandsynlige magtskifte, og derfor tager markedet nok også det britiske valg med sindsro.

Der er generelt en tendens til, at politiske bekymringer forsvinder lige så hurtigt igen, som de dukker op. I 2016 diskuterede vi den stigende politiske usikkerhed pga. Brexit og Trump, men perioden var kendetegnet ved fine aktieafkast, da aktiemarkedet nød godt af det synkrone globale opsving, der var under opsejling samtidigt. Det er en god påmindelse om, at man skal huske at holde øje med det underliggende makrobillede, og ikke kun fokusere på den politiske udvikling.

Graf #7: Man skal også tage højde for geopolitiske risici i 2024

Jeg argumenterede i starten af året for, at man måtte forvente, at de geopolitiske risici ville fortsætte ind i 2024, selvom de er svære at kvantificere og forudsige. Vi så bl.a. usikkerheden stige, da Iran sendte raketter og missiler mod Israel, hvilket kortvarigt fik olieprisen op i 95 dollar pr. tønde. En eksponering til et bredt råvareprisindeks kan give lidt beskyttelse i nogle situationer med forhøjet geopolitisk uro.

Når det er sagt, illustrerer 2024 også min anden pointe meget godt. Ofte overvurderes betydningen af geopolitiske risici på finansielle afkast. Det skyldes, at de ofte er kortvarige af natur, og den negative effekt aftager, når investorerne får et større overblik over, hvad der er op og ned. Det er Iran-Israel konflikten også et eksempel på. Det stod relativt hurtigt klart, at konflikten ikke ville eskalere yderligere, hvilket var med til at berolige investorerne

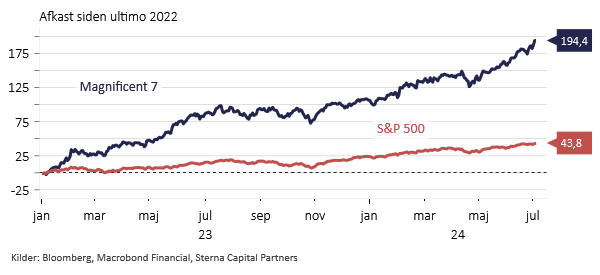

Graf #8: Vi forstår nok ikke det fulde potentiale af AI endnu

Kunstig intelligens er fortsat i rivende udvikling. De eksisterende teknologier bliver bedre og hurtigere, og nye brugsmuligheder kommer til. Chipproducenten Nvidia har år-til-dato givet et afkast på over 150 % trods lidt svaghed det seneste stykke tid. Nvidia er nu verdens mest værdifulde selskab.

Selvom AI er hypet, kender vi ikke det fulde potentiale endnu. Der bliver som sagt hele tiden udviklet nye AI-teknologier, og de eksisterende muligheder er langt fra fuldt implementeret ude i virksomhederne. Derfor vil AI-temaet fortsætte med at dominere resten af året.

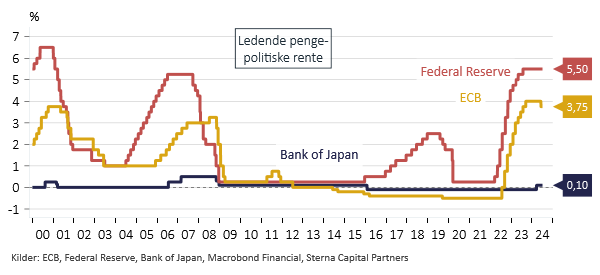

Graf #9: Det kan blive svært for den japanske centralbank at stramme pengepolitikken, hvis andre lemper

Det har været både og med denne case. På den ene side var det et historisk øjeblik, da den japanske centralbank, Bank of Japan, som den sidste centralbank i verden sagde farvel til negative renter ved at hæve den pengepolitiske rentemålsætning til 0,00-0,10% efter otte år med negative pengepolitiske renter. På den anden side er der, selvom de andre centralbanker ikke har lempet så meget, som man forventede i starten af året, tale om museskridt.

Inflationen i Japan kom aldrig op på samme niveauer, som vi så herhjemme, men den er trods alt højere end 2 %. Samtidigt er den japanske yen blevet svækket yderligere i år, og USD/JPY er oppe over 160, hvilket ikke er sket siden 80’erne. Den svage yen øger det importerede prispres, og er blevet et politisk betændt emne. Den 10-årige japanske statsrente er tæt på 1,1 %, fordi den japanske centralbank i højere grad lader markedskræfterne bestemme markedsprisen efter mange, mange år med massive obligationsopkøb.

Markedet indpriser to yderligere renteforhøjelser á 0,10%-point i løbet af året, hvilket, jeg vurderer, er en fair forventning.

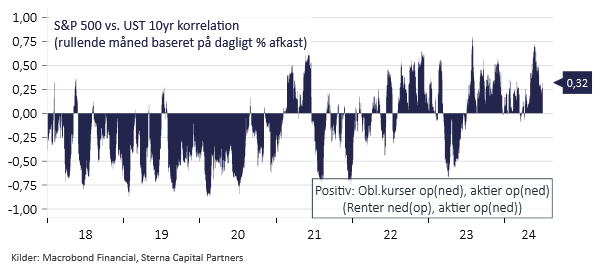

Graf #10: Vil korrelationen mellem aktier og obligationer normalisere sig?

I år har den generelle tendens været, at stigende renter og stigende aktiekurser er gået hånd i hånd pga. den stærke økonomi. Økonomien har været stærkere end ventet, og derfor har det ikke givet mening at lempe pengepolitikken, når inflationen er over 2 %, og samtidigt tjener virksomhederne penge. Vi ser dog fra tid til anden, at det stadig er sådan, at statsobligationer giver beskyttelse i porteføljen, når bekymringerne stiger. Derfor spiller statsobligationer fortsat en rolle i en balanceret portefølje.

Hvis korrelationen mellem aktier og obligationskurser skal blive mere vedvarende negativ igen, kræver det, at inflationen for alvor kommer under kontrol, og vi er tilbage til en verden, der minder om den, vi primært har kendt siden 1990’erne.

Overstående er udelukkende til orientering, og kan ikke betragtes som en opfordring om eller anbefaling til at købe eller sælge finansielle produkter. Sterna Capital Partners Fondsmæglerselskab A/S kan ikke holdes ansvarlig for tab forårsaget af dispositioner på baggrund af oplysningerne i dette skriv.

Vi gør opmærksom på, at investering kan være forbundet med risiko for tab, som ikke på forhånd kan fastlægges, ligesom tidligere afkast og kursudvikling ikke kan anvendes som en pålidelig indikator for fremtidige afkast og kursudvikling.