Verden i fugleperspektiv 2024 #12

Harris vandt debatten - tre investorrelevante vinkler på det amerikanske valg

Mikael Olai Milhøj

Chefstrateg & Partner

11. september 2024

Tæt løb mellem Harris og Trump

I nat blev den første TV-debat mellem vicepræsident Kamala Harris og tidligere præsident Donald Trump afholdt. Valgkampen har været i gang i et stykke tid efterhånden, men det er fair at sige, at den begynder at spidse til, ikke mindst fordi Harris’ hvedebrødsdage er ved at være overstået.

Selvom man skal passe på med at udråbe vindere og tabere af politiske debatter, er der bred enighed om, at Harris kom bedst ud af nattens debat. Det behøver ikke betyde så meget, for det gjorde Hillary Clinton også i sin tid, men omvendt var det vigtigt for Harris at træde i karakter, da præsident Joe Bidens exit startede med en katastrofal debat mod Trump.

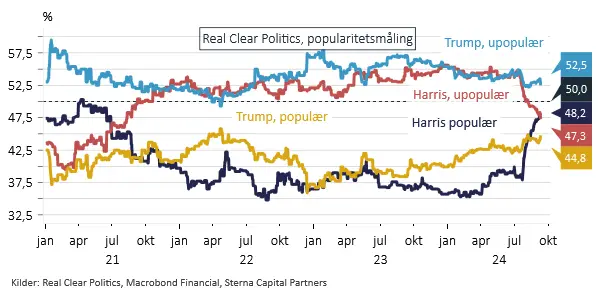

Harris fik et klart popularitetsboost af at blive forfremmet til demokraternes politiske ledere. Vi skal tilbage til starten af Bidens præsidentperiode, før Harris har været mere populær end nu. Den massive mediedækning af Harris har dog skjult, at hendes popularitet ikke er markant højere end Trumps.

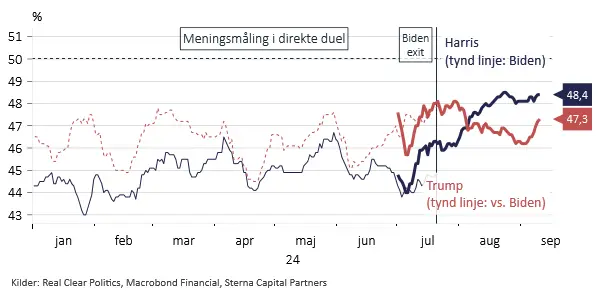

Meningsmålingerne viser et relativt tæt løb mellem de to kandidater. Harris er lidt foran i nationale målinger, men Trump havde momentum frem mod debatten. Givet amerikanernes valgsystem, handler det mere om, hvordan opbakningen er i de vigtige svingstater. Her er det min vurdering, at det også er ret tæt. Så selvom der har været meget fokus på Harris i det danske mediebillede, er det ikke fordi, hun er klar favorit.

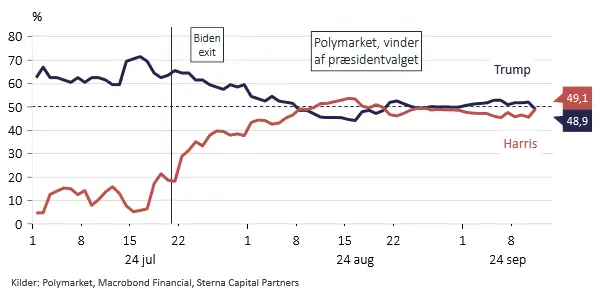

Trump har faktisk været svag favorit på prediction markedet Polymarket de seneste uger. Det har ændret sig efter nattens debat, og nu er der ifølge markedsprisningen igen tale om et dødt løb. Så også investorerne vurderer, at Harris kom bedst ud af nattens debat.

Jeg plejer at sige, at politik er vigtigt, men af mange årsager der ikke nødvendigvis har finansiel betydning. Derfor er politik i mange henseender en slags støj fra et investeringsperspektiv.

Jeg vil i det følgende alligevel komme nærmere ind på tre investorrelevante emner.

Problem #1: Store offentlige underskud trods stærk økonomi

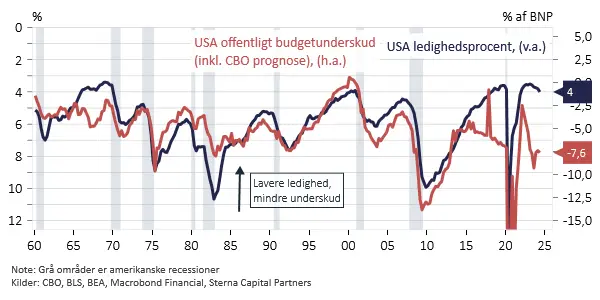

Amerikansk økonomi vokser fortsat, og selvom ledighedsprocenten er kravlet lidt op, er den fortsat lav i et historisk perspektiv. Alligevel er det offentlige budgetunderskud på over 7 % af BNP. Det er almindeligvis noget, vi ser i krisetider, hvor politikerne har brug for at træde på speederen for at få gang i økonomien.

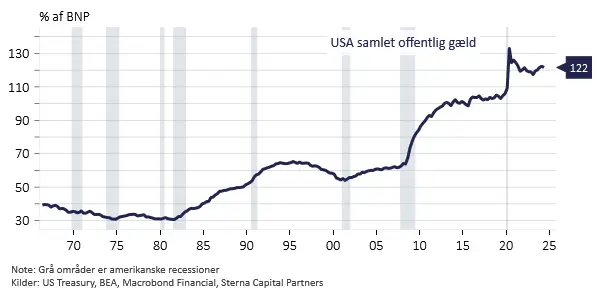

Den offentlige bruttogæld er i forvejen over 120 %, og den er hastigt voksende pga. et stort strukturelt underskud og høje renter. Det er uholdbart i længden, men det fylder ikke meget i valgkampen, for det er ikke et akutproblem.

Tværtimod er begge kandidater kommet med ufinansierede forslag. Trump siger, at han ikke blot vil forlænge indkomstskattelettelserne fra sin skattereform i 2017, men komme med yderligere skattelettelser. Ligeledes vil han sænke selskabsskatten yderligere fra 21 % til 15 % for virksomheder, der producerer deres varer indenlandsk i USA. Sidstnævnte er estimeret til at reducere skatteindtægterne mellem 460 og 675 mia. dollar over en 10-årig periode, eller hvad der svarer til 0,2-0,3 % af årligt BNP.

Harris’ økonomiske plan indeholder udgifter for 1.700-2.000 mia. dollar over en 10-årig periode, primært ved at forøge et skattefradrag for børnefamilier. Det vil øge underskuddet med omtrent 0,6 % af BNP om året. Harris vil finansiere det ved at hæve selskabsskatten og indkomstskatterne for de rigeste, men i praksis er det næppe nok til at finansiere løfterne. F.eks. vil en stigning i selskabsskatten til 28 % kun finansiere ca. halvdelen over en 10-årig periode.

Der er kommet øget fokus på den kraftige stigning i den offentlige gæld og den besværlige budgetproces. Det er bl.a. derfor, at USA’s kreditværdighed er blevet nedjusteret. Fra et investorperspektiv er dollaraktiver noget helt specielt, da det er hele verdens reservevaluta, og derfor er der en strukturel høj efterspørgsel efter amerikanske statsobligationer. Det ændrer bare ikke ved, at psykologi kan spille en stor rolle for den finansielle udvikling, og at den høje gæld pludseligt kan blive opfattet som et stort problem for investorerne, og så har vi balladen.

Hvornår og om det overhovedet sker, kan man i virkeligheden kun gisne om.

Problem #2: Kampen om magten over rentepolitikken

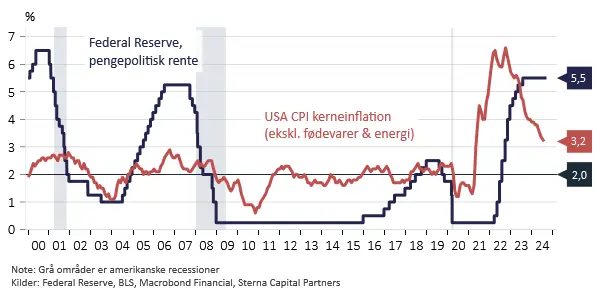

Det amerikanske valg handler også om magten over rentepolitikken. På den korte bane betyder det ikke så meget for den pengepolitiske strategi. Inflationen er kommet væsentligt ned, og derfor giver det mening for centralbanken at sætte rentemålsætningen ned, da der ikke længere er behov for at træde hårdt på bremsen.

På den længere bane skal der træffes nogle vigtige politiske valg. I den kommende valgperiode skal der før eller siden findes en ny centralbankdirektør, da Jerome Powells embedsperiode som komitémedlem udløber, og han derfor ikke kan forlænges. Harris vil nok fortsætte traditionen med at udnævne en ”mainstream” kandidat. Harris vil sandsynligvis fortsætte armslængdeprincippet og dermed ikke kommentere løbende på rentepolitikken.

Det er mere usikkert med Trump. Han har selv udtalt, at han er mere kvalificeret til at føre pengepolitik. Juridisk kan han ikke indsætte sig selv, men vi ved fra hans første periode som præsident, at han prøvede at få godkendt kandidater til den pengepolitiske komité, som han havde en vis form for kontrol over. Dengang blev de ikke godkendt af Senatet, men han har fået større magt over det republikanske parti siden dengang, og derfor er det mere sandsynligt, at han lykkes med det denne gang. Det kræver kun et simpelt flertal i Senatet at få godkendt komitémedlemmer og en ny centralbankdirektør.

Tvivlen om centralbankens uafhængighed kan altså blive et markedstema, hvis Trump vinder. Vi ved fra økonomisk forskning, at uafhængige centralbanker har været med til at stabilisere økonomien med færre udsving, fordi de tilpasser rentepolitikken efter konjunktursituationen og ikke politikernes ønske om genvalg. Lav, stabil og ikke mindst forudsigelig inflation er et vigtigt fundament for en stabil økonomisk udvikling. Det positive valg fra et investorperspektiv ville derfor være, hvis Trump vælger Chris Waller, som han selv udnævnte som komitémedlem i sin tid, som ny centralbankdirektør. Han sidder i forvejen i komitéen, og er bredt respekteret, også i markedet.

Problem #3: Handels- og tech-krig med Kina er kommet for at blive – men vil det sprede sig?

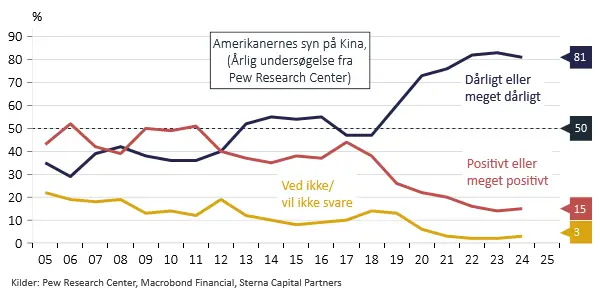

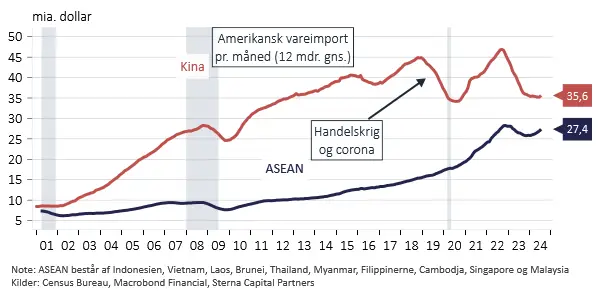

Man skal ikke gøre sig forhåbninger om, at der er bedring i sigte, når det kommer til forholdet mellem USA og Kina. Der er tværpolitisk opbakning til den hårde linje over for Kina, ligesom Kina under præsident Xi Jinping også er blevet mere nationalistisk og aktivistisk i sin udenrigspolitik. Trump startede handelskrigen, og præsident Joe Biden rullede den aldrig tilbage. I virkeligheden er handelskrigen udviklet sig til også at være en tech-krig. Harris vil fortsætte Bidens linje.

Trump vil eskalere handelskrigen. Han siger i hvert fald, at han vil indføre en straftold på 60 % på alle importerede varer fra Kina. Derudover vil han også have en generel toldsats på 10 % for alle importerede varer i det hele taget. Derfor er der i tilfælde af en Trump valgsejr en risiko for en eskalering af handelskrigen, også ift. EU.

Amerikansk økonomi har været gennem en kæmpe forandring de seneste årtier, hvilket har betydet et farvel til de klassiske industrijobs. De kommer ikke tilbage, bare fordi man indfører told på importerede varer. I bedste fald fører handelskrige til ændrede handelsstrømme. I værste fald fører det til dyrere produkter i butikkerne, fordi virksomhederne vælter tolden delvist over på forbrugerne. Det er velkendt i økonomisk teori, at told fører til økonomisk dødvægtstab.

Overstående er udelukkende til orientering, og kan ikke betragtes som en opfordring om eller anbefaling til at købe eller sælge finansielle produkter. Sterna Capital Partners Fondsmæglerselskab A/S kan ikke holdes ansvarlig for tab forårsaget af dispositioner på baggrund af oplysningerne i dette skriv.

Vi gør opmærksom på, at investering kan være forbundet med risiko for tab, som ikke på forhånd kan fastlægges, ligesom tidligere afkast og kursudvikling ikke kan anvendes som en pålidelig indikator for fremtidige afkast og kursudvikling.

Forbliv opdateret

Tilmeld dig vores nyhedsbrev og modtag vores seneste opdatering automatisk.